19. september 2024

Skrevet af: Brian Buus Madsen, direktør

Hvor meget skal du spare op til pension?

Når du planlægger din pensionsopsparing, er det vigtigt at finde ud af, hvor meget du skal indbetale hver måned for at sikre en behagelig pensionisttilværelse. Dette afhænger af flere faktorer, herunder hvor længe du forventer at være på pension, dine udgifter, og hvilket afkast du kan forvente at få på dine investeringer.

Hvad er en pensionsopsparing?

En pensionsopsparing er en langsigtet opsparing, der er designet til at sikre, at du har penge nok til at leve af, når du trækker dig tilbage fra arbejdsmarkedet. Din pensionsopsparing kan bestå af flere elementer, herunder folkepension, arbejdsmarkedspension og eventuelle private pensionsopsparinger. Jo mere du indbetaler regelmæssigt, og jo bedre afkast du får på dine investeringer, jo større bliver din opsparing over tid.

Hvor meget skal jeg indbetale hver måned for at nå den ønskede opsparing?

Om du når den ønskede opsparing til din pension, afhænger af dine månedlige indbetalinger, samt hvor mange år du kan nå at spare op.

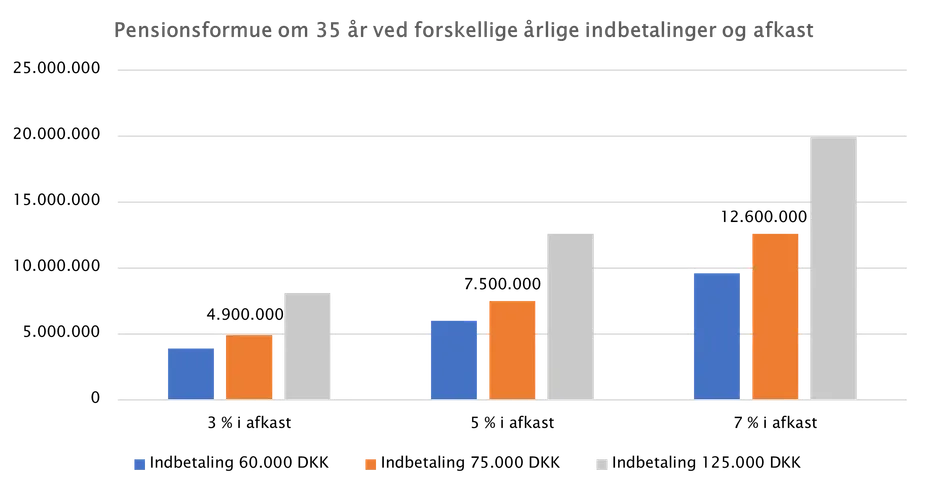

I tabellen nedenfor har vi forsøgt at illustrere, hvor stor din samlede pensionsformue kan blive om 35 år ved forskellige scenarier.

Afkast pr. år er efter pensionsafkastskat på 15,3 %. Historiske afkast er ingen garanti for fremtidige afkast, og al investering medfører risiko for tab. Beregningen ovenfor er lavet simpelt og tager ikke højde for inflation.

Tabellen viser, at hvis du f.eks. indbetaler 75.000 årligt i 35 år med et årligt afkast på 5 % efter pensionsafkastskat, så vil din fremtidige pensionsformue være 7,5 mio. DKK.

Hvor mange penge har du brug for om måneden?

Det er vigtigt at overveje, hvor meget du vil have til rådighed hver måned, når du går på pension. For at beregne dette skal du tage højde for dine leveomkostninger, som kan omfatte boligudgifter, mad, transport, forsikring, fritidsaktiviteter og sundhedsudgifter. Mange eksperter anbefaler, at du planlægger at have omkring 70-80 % af din nuværende indkomst til rådighed i pension.

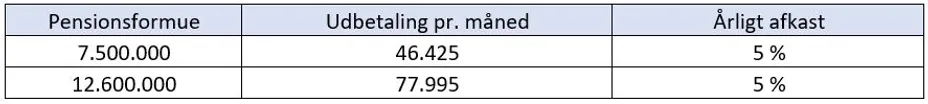

Eksempel: Med en pensionsformue på 7,5 mio. kr. og et årligt afkast på 5 % under udbetalingsperioden vil en pension udbetalt over 20 år give en månedlig udbetaling på ca. 46.245 kr.

Hvis du skal sammenligne de 46.245 kr. med i dag, og vi antager, at du som pensionist kan ”nøjes” med 80 % af din nuværende løn, så svarer det til, at du i dag skal have en bruttoløn før skat på ca. 58.000 kr.